公司声明

深圳广田装饰集团股份有限公司(以下简称“公司”、“本公司”、“广田股份”)及董事会全体成员保证本预案内容真实、准确、完整,保证不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

本预案是公司董事会对本次非公开发行股票的

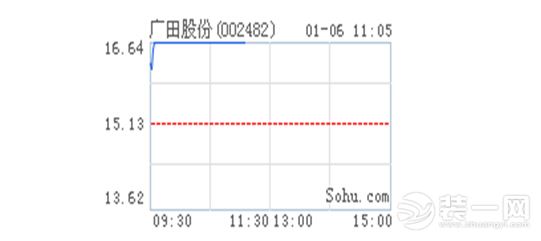

相关公司股票走势

广田股份16.64+1.519.98%

中国建筑7.04-0.30-4.09%

说明,任何与之相反的说明均属不实陈述。

本预案所述事项并不代表审批机关对于本次非公开发行股票相关事项的实质性判断、确认、批准或核准,本预案所述本次非公开发行股票相关事项的生效和完成尚待取得有关审批机关的批准或核准。

本次非公开发行股票完成后,公司经营与收益的变化由公司自行负责;因本次非公开发行股票引致的投资风险由投资者自行负责。

投资者如有任何疑问,应咨询自己的股票经纪人、律师、会计师或其他专业顾问。

特别提示

1、本次非公开发行股票相关事项已经获得公司第三届董事会第八次会议审议通过。根据有关法律法规的规定,本次非公开发行尚需提交公司股东大会审议批准,并经中国证券监督管理委员会核准后方可实施。

2、本次非公开发行股票计划募集资金总额不超过17亿元,扣除发行费用后的募集资金净额中8亿元将用于偿还银行贷款,剩余部分用于补充流动资金。

3、本次非公开发行的定价基准日为第三届董事会第八次会议决议公告日(即2015年1月6日)。本次非公开发行股票的价格为14.02元/股,不低于定价基准日前20个交易日公司股票交易均价的90%;其中,定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量。

4、本次非公开发行的发行对象为深圳前海复星瑞哲恒嘉投资管理企业(有限合伙)、叶远东和西藏益升投资合伙企业(有限合伙)共3名特定对象,其各自认购数量及认购金额如下:

发行对象已于2015年1月5日分别与公司签署了附生效条件的《股票认购协议》。发行对象均以现金认购本次非公开发行的股票,所认购的股票自发行结束之日起36个月内不得转让。本次非公开发行完成后,不会导致公司股权分布不具备上市条件,公司实际控制人不会发生变化。

5、公司股票在定价基准日至发行日期间如有派息、送股、资本公积转增股本等除权、除息事项,本次发行价格、发行数量将进行相应调整。本次非公开发行股票数量以中国证券监督管理委员会最终核准发行的股票数量为准。

6、叶远东为公司董事、副总经理,系公司实际控制人叶远西之兄,为公司的关联方。叶远东认购公司本次非公开发行股票构成关联交易。公司第三届董事会第八次会议在审议与该交易相关议案时,已严格按照相关法律、法规以及公司内部制度的规定,履行关联交易的审议和表决程序,该交易尚需提交公司股东大会审议批准。

7、本次非公开发行将扩大公司股本及净资产规模,在盈利水平一定的条件下,将会摊薄公司的每股收益和净资产收益率,提请投资者关注。

8、有关公司的利润分配政策、最近三年现金分红金额及比例、未分配利润使用安排以及未来三年的股东回报规划,请参见本预案“第六节公司的利润分配政策及执行情况”,提请投资者关注。